Aperçu de Customer 360

Le nombre croissant de clients, l'augmentation rapide de la quantité de données clients générées et la dispersion des données clients dans une grande variété d'applications et de silos de données font qu'il est difficile pour les organisations de développer et de maintenir une vue à 360 degrés complète, précise et actuelle de chaque client, y compris de chaque interaction et canal.

InterSystems permet aux organisations de services financiers de créer et de maintenir plus rapidement et plus facilement une vue complète à 360 degrés du client, offrant ainsi un large éventail d'avantages, notamment :

- une expérience client améliorée

- augmentation des revenus

- une réduction du taux de désabonnement, et,

- une meilleure efficacité opérationnelle

Le défi

Pendant des décennies, les entreprises ont été confrontées à l'incapacité d'obtenir une vue cohérente et globale de leurs clients, englobant tous les points de contact, et de visualiser et d'interroger ces informations sur les clients rapidement et facilement.

Les informations sur les clients sont réparties dans de multiples systèmes et silos au sein des organisations, notamment :

- commerce

- épargne

- cartes de crédit

- prêts

- assurance

- CRM

- soutien

- entrepôts de données

- marches de données

- les lacs de données, et,

- d'autres applications et silos.

Et les données se présentent sous des structures et des formats différents, avec des conventions de dénomination et des métadonnées différentes.

L'exploitation de ces données dispersées a généralement nécessité des efforts et des dépenses considérables. Les processus manuels d'extraction, de transformation et de chargement (ETL), les feuilles de calcul, les temps de latence, les incohérences dans les données et la dépendance à l'égard de l'informatique pour les rapports personnalisés et les réponses aux nouvelles questions sont autant d'obstacles à l'accès rapide aux informations nécessaires.

La solution

Tirer parti d'une structure de données intelligente

Notre approche de nouvelle génération de Customer 360, qui s'appuie sur une structure de données intelligente, offre aux organisations de services financiers de toutes tailles et de tous secteurs un moyen meilleur, plus rapide et plus facile d'apporter des avantages à l'entreprise.

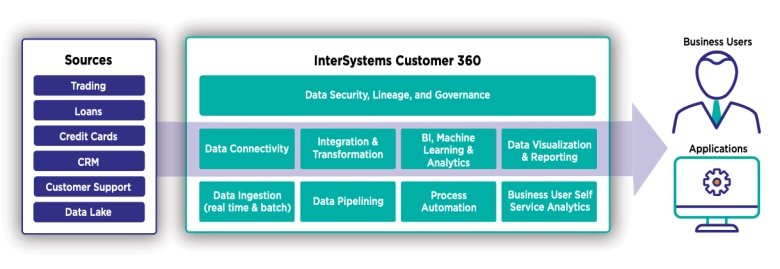

La solution se connecte à tous les systèmes existants et aux silos de données contenant des données pertinentes, tant à l'intérieur qu'à l'extérieur de l'organisation, à la demande, selon les besoins, ce qui garantit que les informations sont à la fois actuelles et exactes. Il accède aux données, les intègre et les transforme au fur et à mesure qu'elles sont demandées, fournissant ainsi à l'entreprise une vue en temps réel, cohérente et harmonisée des données provenant de différentes sources, le tout à partir d'une vue unique.

les données peuvent être sur place, dans le nuage ou hybrides. Les capacités intégrées de visualisation et d'analyse permettent aux utilisateurs professionnels de mieux comprendre les comportements et les actions des clients et de prévoir leurs comportements futurs, tels que l'achat de nouveaux services, la résiliation ou la réponse à des offres ciblées.

Il fournit également à l'entreprise des capacités d'analyse en libre-service, de sorte que le personnel de l'entreprise peut explorer les données pour trouver des réponses sans faire appel au service informatique, éliminant ainsi les retards habituels liés à l'ajout de demandes personnalisées dans la file d'attente du service informatique.

Une approche fondamentalement différente

Cette nouvelle approche est fondamentalement différente des approches précédentes. Plutôt que de dupliquer les données et de créer un autre silo de données par le biais de processus ETL complexes nécessitant une personnalisation manuelle et introduisant des latences dans les données, elle laisse les données résider dans les systèmes sources, où elles sont accessibles à la demande, selon les besoins.

En fait, le Gartner® prédit que "le tissu de données est l'avenir de la gestion des données"1

Principaux avantages du Customer 360 pour les entreprises de services financiers

- Permet aux conseillers, au service d'assistance et aux équipes de soutien de fournir aux clients les réponses et les recommandations immédiates dont ils ont besoin à partir d'un seul écran

- Optimise les canaux programmatiques, y compris le web, le mobile et les applications, pour fournir un contenu, des offres et des flux de travail personnalisés pour chaque client

- Maximiser les opportunités de ventes croisées et de ventes incitatives en prédisant le comportement des clients à l'aide de modèles d'intelligence artificielle et d'apprentissage automatique basés sur l'historique des clients et des ensembles de données de tiers

- Intègre des sources de données externes en évolution rapide, telles que l'évolution des scores de crédit, des ratios prêt/crédit et d'autres modèles de dépenses, afin d'améliorer les performances de prêt

- Prédire les clients qui risquent d'effectuer des barattages ou de retirer des soldes importants, afin que des mesures correctives appropriées puissent être prises à l'avance

- Donner aux utilisateurs professionnels les informations et les réponses dont ils ont besoin pour prendre des décisions précises et fournir aux clients un service exceptionnel, en réduisant la charge de l'informatique

- Rationaliser l'accès aux données, en réduisant les efforts manuels d'intégration et de transformation des données par le service informatique

Succès Client : Financial Center First Credit Union

La Financial Center First Credit Union (FCFCU) est une coopérative de crédit de 630 millions de dollars, au service de ses membres et de certains groupes d'employeurs depuis plus de 60 ans. Tout au long de la pandémie, l'organisation souhaitait doter ses équipes de vente et ses associés de détail d'informations opportunes leur permettant d'identifier les membres ayant besoin d'un soutien financier supplémentaire, afin de renforcer la fidélité des clients, d'augmenter les revenus et de réduire les défauts de paiement.

La solution Customer 360, alimentée par la technologie d'InterSystems, intègre et consolide les informations provenant de ses succursales et de ses applications sectorielles et exécute des modèles prédictifs basés sur l'apprentissage automatique à partir de plus de 30 mesures comportementales différentes, notamment les transactions récentes, les demandes de prêt, les recouvrements, les informations sur les prêts hypothécaires et les avances sur carte de crédit.

Cette modélisation permet aux équipes de la coopérative de crédit de disposer d'informations en temps réel pour s'assurer qu'elles contactent les clients pertinents et leur proposent des solutions et des services qui répondent au mieux à leurs besoins.

"Une grande partie de notre capacité à modifier avec succès notre stratégie commerciale a été rendue possible par l'utilisation des puissantes capacités de gestion et d'analyse des données de la plate-forme InterSystems ", déclare Cameron Minges, président de la FCFCU. "La possibilité d'organiser toutes nos données au sein d'un même écosystème a permis à notre équipe de développement de mettre rapidement au point une nouvelle solution dans un délai très serré, ce qui n'aurait pas été possible avec une autre plateforme de données.

Depuis le lancement de la nouvelle solution et la sensibilisation des clients qui a suivi, FCFCU a vu les chiffres de production atteindre des sommets historiques. L'entreprise a dépassé trois records de vente, augmenté le nombre de contacts mensuels avec les clients et enregistré une augmentation de 57 % de la production de prêts par rapport à l'année précédente.

1 gartner, Emerging Technologies : Data Fabric Is the Future of Data Management. 4 Décembre 2020 - ID G00733652

GARTNER est une marque déposée et une marque de service de Gartner, Inc. et/ou de ses filiales aux États-Unis et à l'international, et est utilisée dans le présent document avec autorisation. Tous droits réservés.